La gran pregunta que me hago es hasta dónde nos va a llevar el endeudamiento de los gobiernos ya que sin ir más lejos EEUU tiene una deuda de 11,3 trillones de dólares y que está incrementándose de forma muy rápida, ya que la Administración Obama acaba de proyectar un incremento de 1,85 Trillones de dólares en 2.009 (13 % PIB) y otros 1,4 en 2.010. De aquí podemos concluir que las cifras son absolutamente extraordinarias y evolucionando al alza a una velocidad de vertigo.

La gran pregunta que me hago es hasta dónde nos va a llevar el endeudamiento de los gobiernos ya que sin ir más lejos EEUU tiene una deuda de 11,3 trillones de dólares y que está incrementándose de forma muy rápida, ya que la Administración Obama acaba de proyectar un incremento de 1,85 Trillones de dólares en 2.009 (13 % PIB) y otros 1,4 en 2.010. De aquí podemos concluir que las cifras son absolutamente extraordinarias y evolucionando al alza a una velocidad de vertigo.

Pero mi gran preocupación no solo viene por el lado de la deuda sino del crecimiento ya que la Conference Board estima para 2.010 un crecimiento del 3,8 % para 2.010 y 4,5 % para 2.011. Lo extraño de las estimaciones es que son realizadas teniendo en cuenta que va a haber un paro del 8,8 % este año y el que viene superará el 9 %. Creo que no discutirán que la situación no es de lo mas surrealista.¿ Qué tipo de crecimiento va a ser este ?

Por otro lado las estimaciones del CBO son de que durante los 10 próximos años el PIB crecerá un 50 % en términos nominales cuando las proyecciones de ingresos fiscales contemplan aumentos del 100 %. Por lo tanto la conclusión es clara, un incremento de la presión fiscal sin parangón.

Realizando una pequeña revisión a la situación mundial en estos momentos de crisis podemos concluir que la situación empeorará:

-Durante el primer trimestre Alemania ha sufrido una caida del PIB del 14 %, Japón del 15 % , Méjico del 21 % y Reino Unido casi un 8 %.

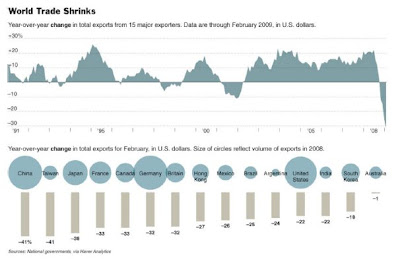

-El comercio mundial se encuentra en una situación de colapso. Las exportaciones de China han caido un 41 %, en Japón un 38 % y en Alemania un 32 %.

Sobre el caso de España transcribo las conclusiones de unos inversores de EEUU, y aquí dejo esto, la visión es verdaderamente espeluznante:

«Como hemos dicho en repetidas ocasiones, España está condenada a sufrir un larga y dolorosa deflación que se manifiesta a través de un nivel espectacular de paro, un colapso del mercado inmobiliario e insolvencias bancarias. Considerando que la cifra de préstamos vivos concedidas a promotores ha ascendido desde 35.000 Millones de euros en el año 2.000 hasta 318.000 Millones de Euros, si a esto añadimos los préstamos concedidos al sector constructor la cifra alcanza los 470.000 Millones de Euros, lo que equivale al 50 % del PIB español. Con estas cifras la conclusión es clara la mayoria de estos préstamos no son recuperables.

Los bancos españoles están afrontando una situación muy difícil, ya que el desempleo ha superado el 17 %, existen más de 4 Millones de personas en el paro y mas de un millón de familias tienen a todos sus miembros en el paro. España e Irlanda cuentan con las burbujas inmobiliarias más grandes del mundo, sólo España cuenta con tantas viviendas sin vender como EEUU siendo este últimos seis veces más grande.

¿Por qué los bancos españoles no son insolventes? Los bancos españoles no están valorando los préstamos bajo el criterio de price to market, y este es el motivo y la diferencia principal con respecto a otras entidades extranjeras.»

En cuanto a Europa estos analistas observan que los bancos se encuentran en peor situación que los americanos ya que utilizan un nivel de apalancamiento mayor (unas 30 veces recursos propios). Cómo puede ser esto, en un sector tradicionalmente conservador.

Los bancos europeos tienen activos por valor de un 330 % del PIB, mientras que en EEUU son solo de un 50 %. Europa tiene prestado a las empresas de Asia unos 700.000 Millones de Euros cuando como hemos visto estos paises están viendo caer dramáticamente sus exportaciones. Y lo que es más grave a los paises de Europa del Este le han concedido financiación por importe de 1,3 Billones de Euros, encontrándose todos los paises de este area sumidos en una grave recesión y debido a su situación socio-economica va a ser muy difícil recuperar todo ese dinero. Por lo tanto los banco europeos van a necesitar cantidades ingentes de dinero para fortalecer sus balances o verán como su economías se contraen de forma increíble.

¿ De dónde va a salir el dinero ¿ Pues sencillamente es difícil saberlo, lo único cierto es que va a ser complicado que unos países financien a otros ya que todos atraviesan por una situación complicada, y nos encontramos con países como Austria o Italia donde sus bancos van a necesitar más dinero del que sus países pueden pagar.

De momento la mayoría de gobiernos le han dado respuesta al problema generando un importante déficit que en mucos países ya este año va a superar el 10 % del PIB.

De todo este panorama se deduce que nos vamos a encontrar en el mundo unas necesidades de financiación por parte de los gobiernos de aproximadamente 5 Trillones de dólares de los que 3 proviene de EEUU.

En el caso concreto de EEUU el déficit comercial se encuentra en unos 350.000 Millones de Euros, la FED puede monetizar aproximadamente 1 Trillón de Dólares y el resto debe de provenir del ahorro que en epocas de crisis suele repuntar de forma importante aunque mi gran duda es sobre el incentivo a invertir en bonos del Estado cuando el Bono a 10 años renta tan solo un 3,5 %.

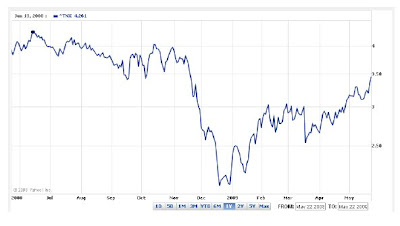

Por otro lado con la situación descrita anteriormente la situación es claramente deflacionaria, y los tipos deberían de seguir bajando o permenecer en los niveles en los que se encuentran. Sin embargo durante los dos últimos meses la rentabilidad del bono a 10 años ha subido un 1 %

Según Merril Lynch, el tamaño del mercado mundial de bonos es de aproximadamente 67 Trillones de Dólares, donde Europa, EEUU y Japón acaparan un 50 %.

Por otro lado Inglaterra tiene en revisión negativa su rating de deuda y según Bill Gross es posible que EEUU pierda su calificación triple A con lo que el mercado de deuda está mirando hacia la deuda soberana sin saber muy bien de donde encontrar nada más que para EEUU 10 Trillones de Dolares para financiar la deuda americana.

La verdad es que la situación es sin duda paradójica, ya que en EEUU si sumamos a los actuales 11,3 Trillones los 10 Trillones que se van a generar hablamos de que en el 2.019 EEUU necesitará 21 Trillones para financiar su carga financiera. Pero esto no es todo ya que al 5 % de interés los gastos financieros anuales ascenderían nada más y nada menos que a un 1 Trillón de Dólares, representará un 25 % de los ingresos y un 20 % de los gastos y suponiendo que se crezca a un 4 % nominal.

La Conclusión

Yo creo que ante esta situación el mercado de bonos esta mas que pensando en la actualidad lo están haciendo en los años venideros y de la incapacidad del mercado de financiar estos grandes déficit y si la deuda es monetizada, entonces la inflación subirá y tendremos un grave problema.

EEUU ha mantenido durante años unos niveles deficits bastante importantes que han sido financiados principalmente por China y Japón. Los deficits no son malos siempre y cuando estén controlados, pero todo el mundo no puede incurrir en déficit y deudas al mismo tiempo.

Lo que está claro es que Europa, Japón y EEUU no pueden financiar 5 trillones de dólares en los dos próximos años sin que se produzca una distorsión en los mercados de bonos. Por ello la solución viene de la mano de controlar el déficit y que en el caso de EEUU no puede ser superior a 400.000 Millones de Dólares anuales, ya que se puede financiar con un crecimiento sostenido de la economia.

En estos momentos lo que descuentan los mercados es que es imposible financiar esas necesidades financieras y por ello los bonos suben su rentabilidad, ya que en caso de no controlar el déficit la única solución es darle a la maquina de imprimir dinero y generar inflación.