En estos momentos donde nos encontramos en un proceso deflacionario como consecuencia del estallido de la burbuja financiera que hemos creado durante los últimos 25 años parece un poco sorprendente que nos preocupemos por la inflación, pero si pensamos en esto de forma pausada nos damos cuenta de que están estrechamente relacionados.

En estos momentos donde nos encontramos en un proceso deflacionario como consecuencia del estallido de la burbuja financiera que hemos creado durante los últimos 25 años parece un poco sorprendente que nos preocupemos por la inflación, pero si pensamos en esto de forma pausada nos damos cuenta de que están estrechamente relacionados.

Para aclarar posiciones nos vamos a trasladar a la crisis del 29 y en concreto en una figura de aquellos tiempos Irving Fisher que publicó un libro en 1.933 que se titulaba “La Teoría de la deflación de la deuda durante la Gran Depresión”.

En su libro identificó dos factores causantes de la gran crisis económica: la distorsión de la deuda y la distorsión de los precios. En sus palabras se debía de producir una deflación de la deuda causada por la propia deuda, ya que en la medida en que se produce una caída de precios el valor real de las deudas va aumentando a un ritmo mayor que la liquidación de las mismas generándose una espiral imposible de continuar.

Lo mejor de todo es que Fisher tenía muy claro cómo terminar con el proceso de deflación, para ello proponía que había que reflactar los precios hasta un nivel medio en el que las deudas fueron contratados entre deudores y acreedores. En resumen la solución a una situación de deflación como la que nos encontramos se puede solucionar únicamente mediante reflación y estabilización.

A continuación vamos a referirmos a Cristina Romer una estudiosa de las causas que provocaron el final de la Gran Depresión del 29 y que identificó los siguientes factores:

1º) Pensaba que los estímulos fiscales no jugaron un papel importante en la salida de la crisis, no porque no tuvieran importancia sino porque en ese momento no se aplicaron políticas fiscales agresivas de hecho el déficit en 1.934 era del 1,5 % del PIB EEUU.

2º) Una expansión monetaria puede ayudar a curar la economía incluso con tipos de interés cercanos al cero, ya que de hecho en 1.933 Roosevelt suspendió temporalmente la convertibilidad del dólar en oro y este se depreció, cuando se decidió volver al standard oro aun precio mayor, el oro volvió a entrar en los EEUU, esto permitió al Tesoro emitir certificado que eran intercambiables por billetes de la Fed.. El resultado fue que de 1.933 a 1.936 hubo crecimiento de la masa monetaria del orden del 17 % anual, lo cual provocó que después de un proceso de devaluación está rápida expansión monetario logró romper con la espiral deflacionaria.

3º) Cuidado con recortar los estimulos fiscales demasiado rápido. Según comenta Romer durante 1.934-1.936 se crecía a unas tasas en términos reales superiores al 10 % del PIB, eso llevó a las autoridades a pensar que todo estaba solucionado y redujeron el déficit publico del orden del 2,5 % y la reserva Federal dobló las exigencias de reserva, esto provocó que a partir de 1.937 se encontraran con dos años más de crecimiento negativo.

4º) La recuperación de la economía financiera y real van de la mano. En una situación como la actual los bancos no son el problema sino un síntoma del problema. Por ello las maniobras llevadas a cabo por EEUU chocan frontalmente con la teoría de Romer ya que actualmente Bernanke está preocupado en estabilizar la banca ya que piensa que sin ella la economía no se puede recuperar mientras que Romer piensa que realizando esfuerzos en mejorar la economía se produce una mejora del sistema financiero, de hecho los bancos pasaron de tener grandes pérdidas en 1.933 a grandes beneficios en 1.935 manteniéndose en esta situación hasta el final de la Gran Depresión.

5º) Las cargas de las políticas expansionistas deben de ser soportadas por todo el mundo. Hay que tener conciencia de que el problema es de todos los países, por lo que se propone una devaluación global de las monedas de tal forma que ninguna economía consiga ventaja del tipo de cambio con el fin de conseguir la necesitada expansión monetaria y el proceso de reflación que se propone.

6º) La Gran Depresión al final siempre termina. Esta última lección debe ser tenida en cuenta por todos los inversores en el momento actual. Romer indica que al final la crisis termina a pesar de que durante la Gran Depresión el mundo se enfrentó a una gran destrucción de riqueza, caos en los mercados financieros , perdida de confianza en el sistema capitalista, al final la economía volvió a funcionar, de hecho desde 1.933 a 1.937 EEUU tuvo los años de más crecimiento de toda su historia y todo no continuó más allá debido a que el resto de países no adoptaron las mismas políticas y llegó la II Guerra Mundial.

El punto de vista de Bernanke.

En este punto voy a referirme a un discursos que dio Bernanke en el año 2.000 a las autoridades monetarias Japonesas que entonces se enfrentaban a un escenario económico de deflación y les dijo: ” Que una situación de inflación cero o negativa era muy peligrosa en unas economías tan endeudadas como las actuales y los riesgos muchos mayores que si tuviéramos el patrón oro como ocurrió durante los años 20″.

Bernanke piensa que la política monetaria tiene un protagonismo importante incluso con los tipos de interés en cero, su planteamiento en esencia un arbitraje basado en lo siguiente: el dinero a diferencia de la deuda no paga interés y tiene un vencimiento ilimitado. Las autoridades monetarias pueden emitir tanto dinero como quieran, si las emisiones de dinero fueran independientes del nivel de precios las autoridades podrían utilizar esas emisiones para comprar cantidades ilimitadas de bines y servicios. Esto es manifiestamente imposible en una situación de equilibrio. Por lo tanto la emisión de dinero en última instancia puede provocar una subida de precios incluso con los tipos de interés a cero.

En ese discurso Bernanke ofrece una serie de formulas para actuar cuando tengamos los tipos a cero:

-Una devaluación agresiva de las monedas.

-La introducción de un objetivo oficial de inflación, situándolo aproximadamente 3-4 %.

-Transferencias financieras, mediante bajada de impuestos que sería financiada con emisiones de dinero.

Estas medidas nos pueden servir de guías en cuanto a las medidas que van a ser adoptadas por los Gobiernos para salir de la crisis.

¿ Cómo nos defendemos de la inflación que viene ?

En estos momentos el principal seguro contra la deflación no es otro que la liquidez, ya que conforme pasa el tiempo cada vez podemos adquirir más bienes por menos dinero, pero si el planteamiento arriba indicado nos parece razonable creo que llega el momento de que busquemos en el mercado vías para garantizarnos el que la inflación no destruya nuestro patrimonio ya que cuando venga nuestra posición actual es la peor de las situaciones. Una de las primeras formas que se me ocurren es comprar acciones que hayan caído mucho ya que contienen un cierto seguro contra la inflación. De todas formas vamos a buscar otras opciones:

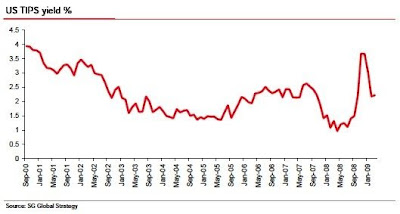

1)Compra de Bonos TIPS: Estos bonos en caso de escenarios de deflación recibes el nominal y en situaciones de inflación recibes el rendimiento implícito de cuando lo compras más la inflación, en emisiones nuevas te encuentras perfectamente protegido contra la inflación.

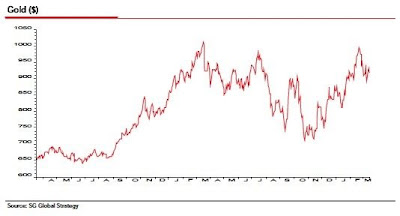

2)La segunda estrategia es el oro: Aunque es un activo que bajo mi punto de vista no tiene valor intrínseco más allá de los costes de extracción, puede ser que funcione bien en dos escenarios: devaluaciones competitivas ya que es la única moneda que no puede ser degradada y en una situación de continuación de la deflación que puede provocar la debacle de nuestro sistema financiero y la búsqueda de una moneda sustitutiva.

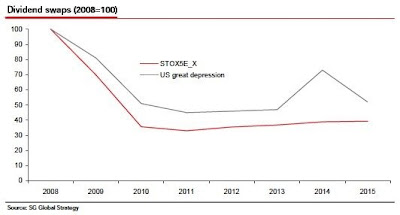

3)Swaps sobre Dividendos: Si observamos los Swaps sobre dividendos en Europa y Reino Unido descuentan que la caída de dividendos va a ser superior a la que se produjo en EEUU durante la Gran Depresión, por ello pienso que es una muy buena oportunidad de arbitraje ya que es uno de los activos que en una situación de mas distressed se encuentran. Además los dividendos están estrechamente relacionados con la inflación y en estos momentos los plazos más largos cotizan entrono al 35 % aquí el principal riesgo es la contraparte, pero es una buena inversión y con un componente de protección contra la inflación importantes.

4)Swaps Inflación

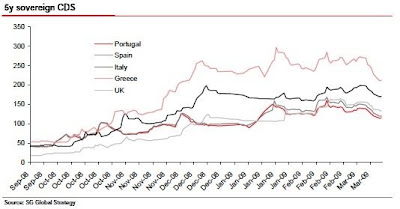

5) CDS sobre España y Portugal: Esta es una estrategia que he visto en una web inglesa donde comentan que en caso de devaluaciones competitivas, Europa se encontraría en una situación bastante complicada ya que es la única moneda por su origen y composición que puede tener un standard monetario más cercano al oro del mundo. En el caso de que haya algún país dentro de la Eurozona que no pudiera soportar las devaluaciones competitivas de otros países se vería obligado a abandonar el Euro con lo que los spreads de los CDS saltarían por los aires, en cualquier caso en estos momentos no tiene sentido que los CDS de España y Portugal se encuentren por debajo de los de Reino Unido que tienen la opción de poder emitir todas las libras que quieran.